Am 9. April ist der Preis für eine Unze Gold auf über 2350 US-Dollar geklettert und verbuchte damit nach seiner jüngsten Rekordserie ein weiteres Allzeithoch. Und die Rally ist noch nicht zu Ende!

Zur Erinnerung: Als Richard Nixon am 15. August 1971 beschloss, aus dem Bretton-Woods-Abkommen auszusteigen, kostete die Unze Gold zu 31,1 Gramm 35 Dollar. Später, am 1. Januar 2000, vor der großen Hausse, lag der Preis bei 280 Dollar. Sollte man nun den bemerkenswerten Anstieg des Goldpreises begrüßen oder vielmehr über den Wertverlust des Dollars nachdenken? Am besten beides gleichzeitig. Die Investoren, die auf Gold gesetzt haben – insbesondere zu Beginn der 2000er Jahre – haben sehr gut gespielt.

Doch warum steigt der Goldpreis, obwohl die Inflation in den USA und in Europa rückläufig ist, die Zentralbanken sich dazu gegenseitig beglückwünschen, sich beruhigend geben und künftige Zinssenkungen ankündigen? Die Inflation wurde bewältigt, ohne in die Rezession abzurutschen, läuft also nicht alles bestens?

Wenn Gold trotz allem steigt, dann weil es nicht an dieses Szenario glaubt. Wie wir wissen, hat das gelbe Metall ein gutes Gespür: Zu Beginn der 2000er Jahre begann es einen langen Aufwärtstrend, eine Reaktion auf die akkommodierende Geldpolitik der Fed, die infolge des Dotcom-Crashs im Januar 2000 und der Anschläge vom 11. September 2001 begonnen hatte, ihren Leitzins zu senken. Indem es eine „Inflation der Aktiva“ antizipiert (begrenzt auf Sachwerte wie Immobilien, Aktien, Kunst), bietet Gold seinen Besitzern perfekten Schutz. In der jüngeren Vergangenheit begann das Edelmetall Ende 2019 eine neue Aufwärtsbewegung und kündigte damit die Inflation an (diesmal bei Konsumgütern), die ab Mitte 2020 an Fahrt aufnahm.

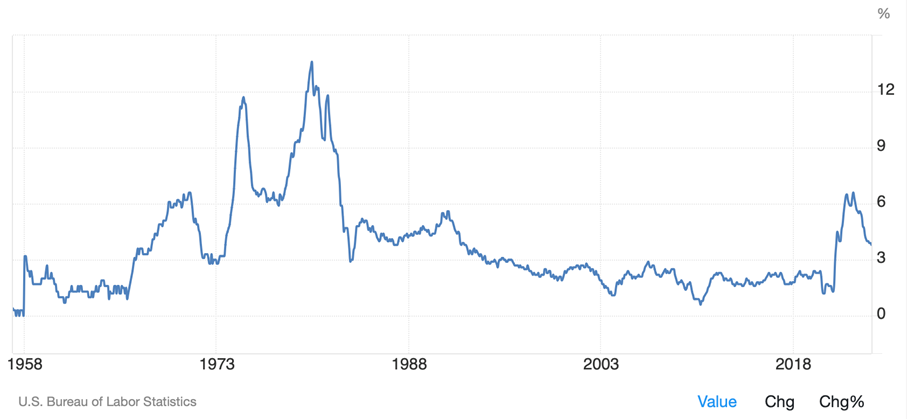

Die Inflationsraten haben sich zweifellos beruhigt, bleiben aber dennoch auf einem signifikanten Niveau und höher als während der Gesundheitskrise. Zumal das astronomische Haushaltsdefizit der Vereinigten Staaten und mehrerer europäischer Länder, darunter auch Frankreich, die Zentralbanken zwingen könnte, die Druckerpressen wieder in Gang zu setzen. Die Ankündigung von Zinssenkungen wird sich zweifellos als verfrüht erweisen. Es besteht folglich die Gefahr, dass die Inflation umso stärker zurückkehrt. Die westlichen Staaten haben in den 1970er Jahren eine ähnliche Situation durchlebt, mit einer ersten Teuerungswelle 1973-1974, die schnell eingedämmt werden konnte. Damals dachten viele, das Schlimmste sei bereits überstanden. Doch in den Jahren 1978-1980 schlug die Inflation erneut zu, mit Raten von bis zu 13,5 % in den USA.

Der Goldpreis hatte die zweite Welle damals antizipiert und sein erneuter Anstieg zeichnete sich ab September 1976 ab, nach einer Konsolidierungsphase.

Inflationsrate in den Vereinigten Staaten

Der damalige Präsident der Fed Paul Volcker sah sich gezwungen, den Leitzins bis auf 20 % anzuheben, um der Inflation Einhalt zu gebieten. Doch selbst die Hälfte dieses Zinssatzes wäre heute angesichts der stark gestiegenen öffentlichen und privaten Verschuldung undenkbar. Die gesamte Wirtschaft würde den Bach runtergehen! Wie werden wir also eine zweite Inflationswelle bezwingen, falls sie kommt? Das weiß niemand genau…

Die beiden Inflationswellen der 1970er Jahren wurden von den Ölpreisschocks 1973 (Jom-Kippur-Krieg) und 1979 (Islamische Revolution im Iran) ausgelöst. Aktuell erleben wir keinen wahrhaften Preisschock, aber Energie bleibt teuer, vor allem in Europa (wenig Rohstoffe, teure Energiewende, Sanktionen gegen Russland). Zudem steigt der Ölpreis wieder und ist kürzlich auf über 90 $ je Barrel geklettert…

Es ist noch zu früh, um mit Sicherheit sagen zu können, dass es zu einer zweiten Inflationswelle kommen wird, doch der Goldpreis scheint eine Vorahnung zu haben…

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.