Die Nachricht wurde am Freitag nach Marktschluss bekannt: Moody’s hat den Ausblick für die Bonität der Vereinigten Staaten in „negativ“ geändert.

Finanzministerin Janet Yellen kritisierte die Entscheidung der Ratingagentur und wies darauf hin, dass die dynamische Entwicklung der US-Wirtschaft eine solch negative Einschätzung nicht rechtfertige.

Tatsächlich haben zahlreiche Beobachter die amerikanischen Konjunkturprogramme und deren Auswirkungen auf die Wirtschaft unterschätzt.

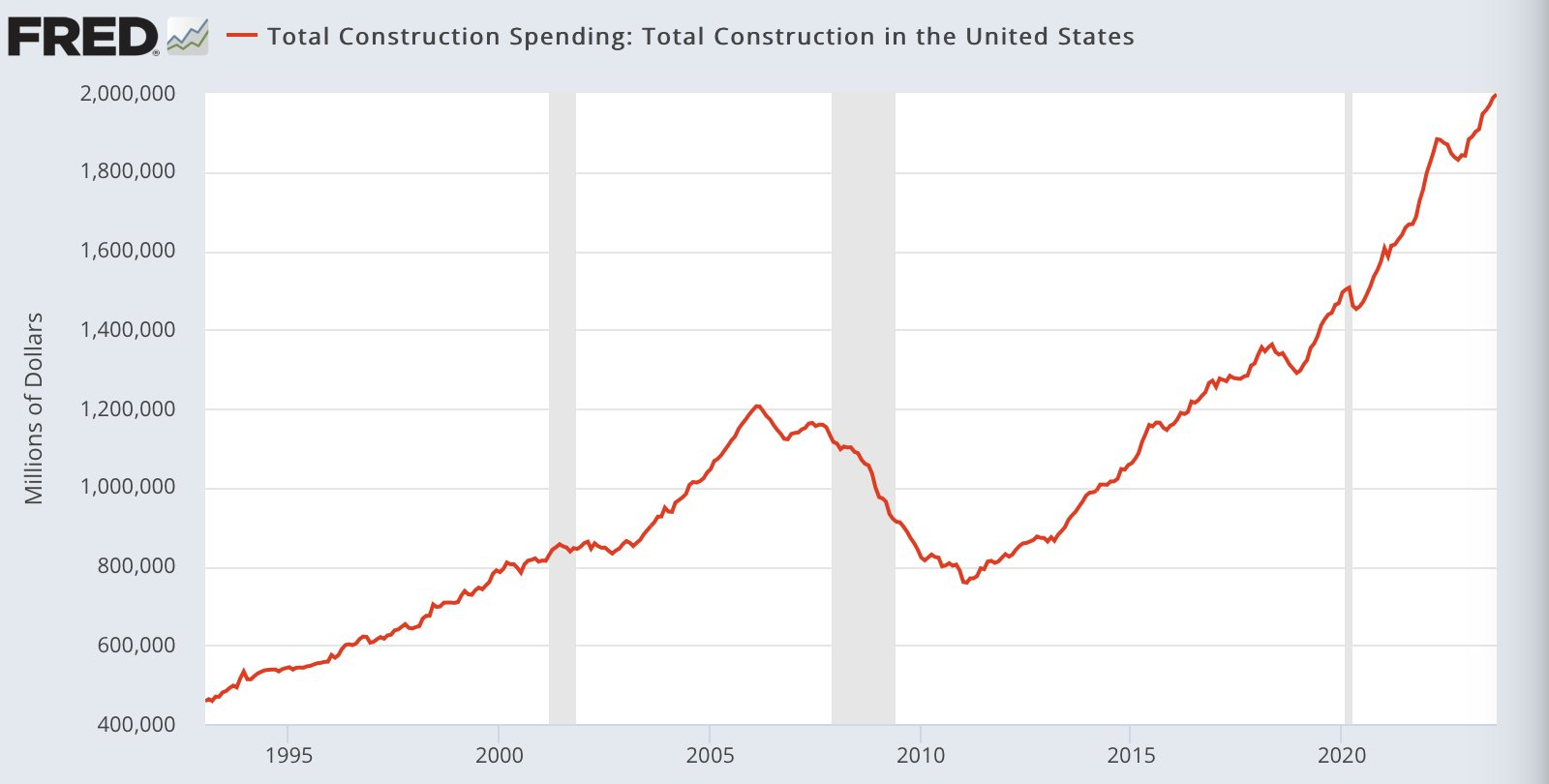

Der Bausektor konnte in den letzten Monaten einen beeindruckenden Boom vorweisen:

Seit dem Beginn dieses Jahrhunderts hat sich die Größe der Baubranche in den USA verdreifacht und selbst die Corona-Krise konnte ihr Wachstum nicht hemmen, was in erster Linie auf die finanzielle Unterstützung mittels öffentlicher Gelder zurückzuführen ist.

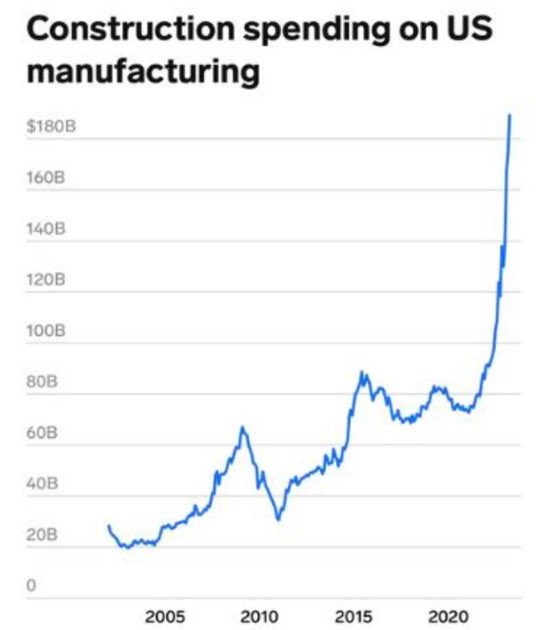

Unter staatlicher Führung hat das Land eine Phase der umfassenden Reindustrialisierung eingeleitet und die Bauausgaben in der Fertigungsindustrie sind seit 2020 explosionsartig gestiegen:

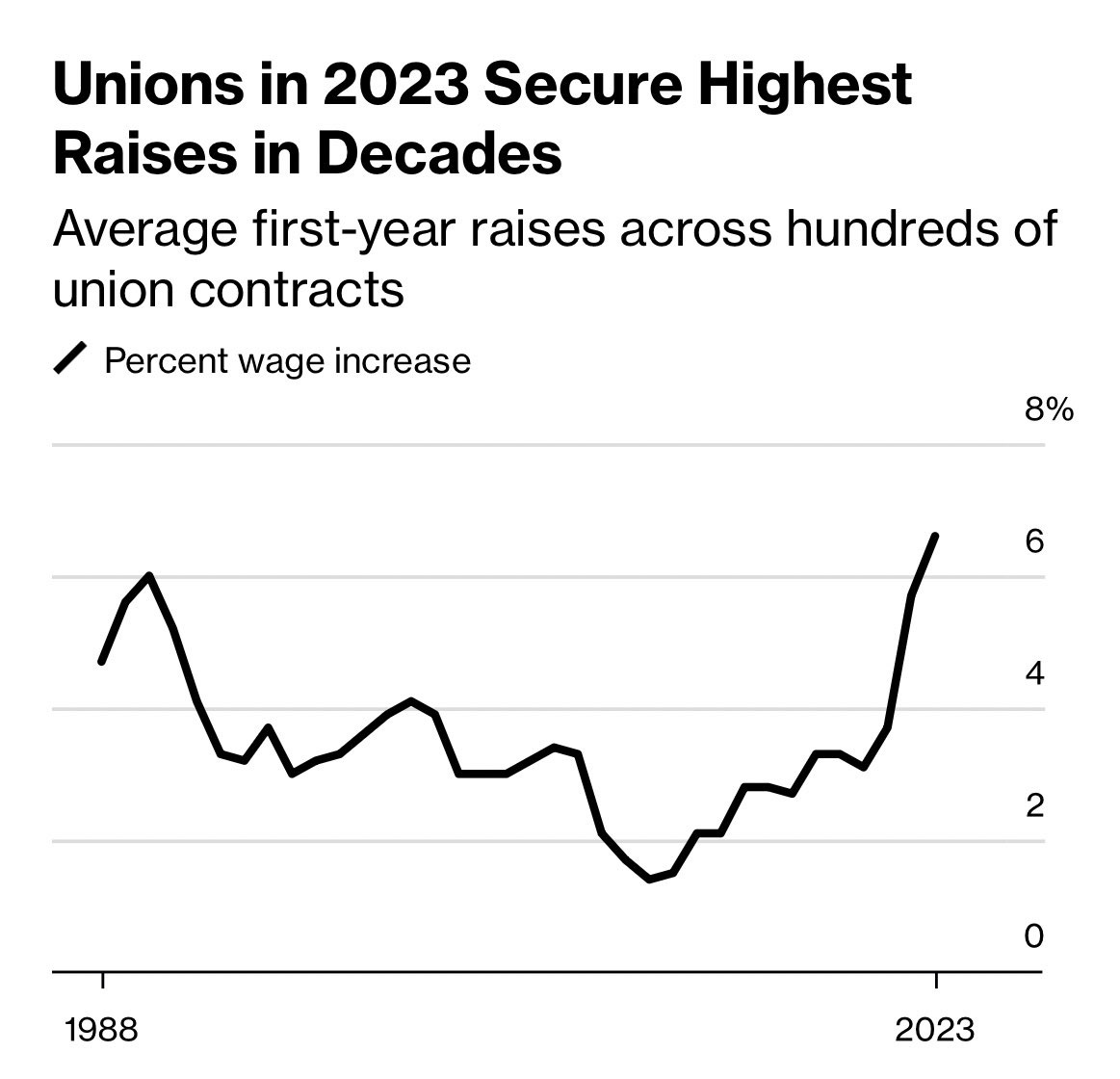

Diese Entwicklung ging mit einer beträchtlichen Erhöhung der Löhne einher, auch wenn diese geringer ausfällt als die Inflationsrate im selben Zeitraum:

Die US-Wirtschaft hat von der Erhöhung der Staatsausgaben deutlich profitiert.

Der Preis für den Wiederaufschwung ist allerdings ein Rekordanstieg des Haushaltsdefizits.

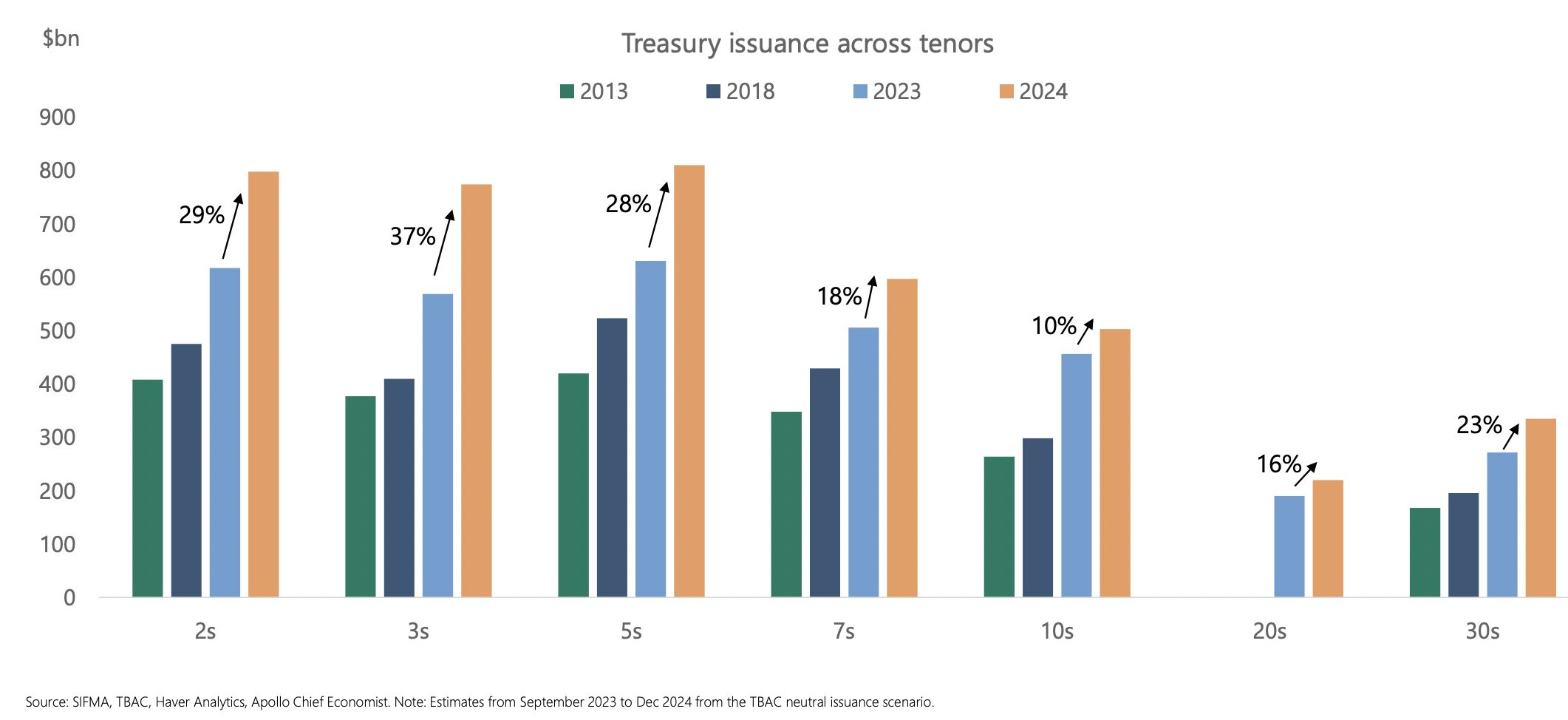

Moody’s hebt die Kostenexplosion der Staatsschulden und die Entstehung eines monumentalen Haushaltsdefizits hervor, das für 2024 vorausgesagt wird.

Um die Kosten zu finanzieren, wird das Finanzministerium den Kreditbetrag zur Refinanzierung der Schulden im Schnitt um 25 % erhöhen müssen:

Diese steigenden Refinanzierungskosten könnten die Fed dazu zwingen, Maßnahmen wie Zinssenkungen oder ein neues Anleihekaufprogramm zu ergreifen. Damit rechnen zumindest die Märkte in dieser Woche: Die Inflationsdaten aus den USA, die besser ausfielen als erwartet, implizieren eine Anpassung der Geldpolitik durch die Fed und signalisieren nach Ansicht der meisten Beobachter voraussichtlich das Ende der Zinserhöhungen.

Dies wird umso wahrscheinlicher, da die ersten greifbaren Zeichen eines Abschwungs zu erkennen sind, vor allem am Markt für Wohn- und Gewerbeimmobilien, auf den ich in meinen Beiträgen bereits ausführlich eingegangen bin.

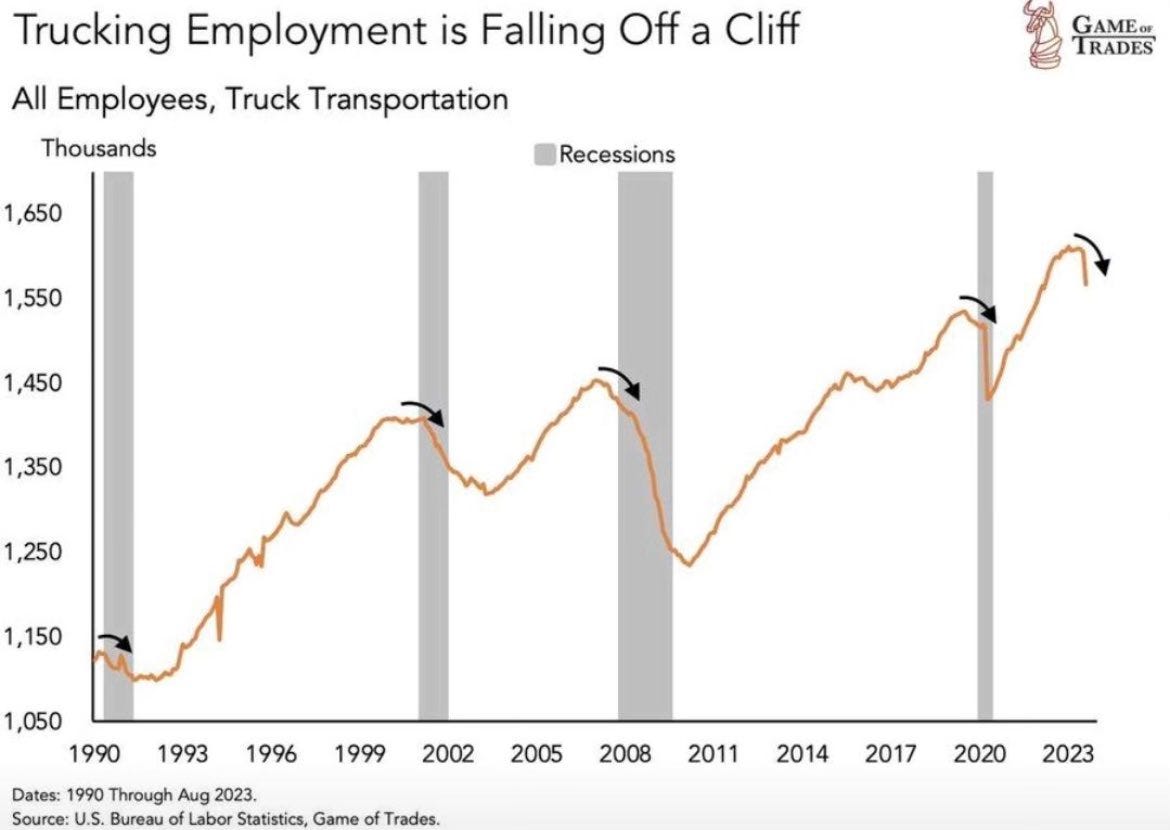

Seit einigen Wochen gibt es auch im Transportsektor Anzeichen für eine Trendwende.

Die Beschäftigungszahlen bei den Fuhrunternehmen sinken und die Geschwindigkeit des Rückgangs erinnert an frühere Rezessionen:

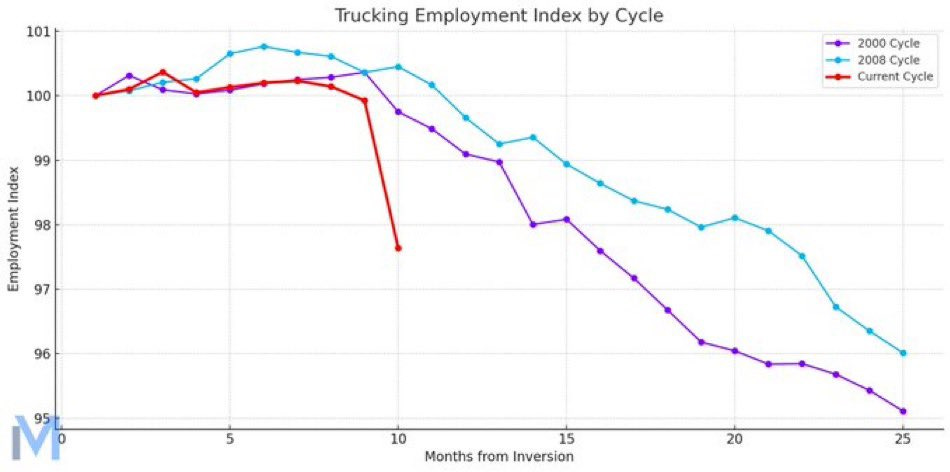

Wenn wir uns die Daten genau ansehen, stellen wir fest, dass der Einbruch sogar deutlicher ausgeprägt ist als bei früheren Flauten:

Wenn der Beschäftigungsrückgang vom Transportsektor auf die übrige Wirtschaft übergreift, wird das der Fed wahrscheinlich Anlass für eine Pause in ihren Zinsanhebungen oder sogar für eine Zinssenkung geben, um den Schock des kommenden Abschwungs abzufedern.

Die Hoffnung auf eine „Kehrtwende“ der Fed hat die Hausse des Dollars ausgebremst, der sich gegenüber dem japanischen Yen zu neuen Rekordhöhen aufgeschwungen hatte.

Der Absturz der US-Währung im Handel am Dienstag war der bedeutendste Kursrückgang seit Jahresbeginn:

Der Wertverlust des Dollars kommt dem Goldpreis zugute, der sich erneut dem Widerstand bei 2000 $ annähert. Ein Überschreiten dieser Barriere wäre notwendig, um den Ausbruch nach oben zu bestätigen.

Auch die Entwicklung des Silberpreises seit Wochenbeginn ist beachtlich. Kurzfristig ist die Positionierung der Marktteilnehmer an den Terminmärkten für Silber bullischer als für Gold.

Der Silberkurs läuft ebenfalls auf einen wichtigen Widerstand zu, der sich bei 24 $ befindet:

Um die nächste Edelmetallhausse einzuleiten und der langen Konsolidierungsphase seit Sommer 2020 definitiv ein Ende zu setzen, müssten Gold und Silber entschieden über ihre jeweiligen Widerstände steigen.

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.