Im Artikel von letzter Woche über Archegos und Credit Suisse warnte ich vor einer Zeitbombe in Form eines 1,5 Billiarden $ schweren Derivate-Monsters, das von den Investmentbanken geschaffen wurde.

Vor ein paar Jahren verringerte die BIZ (Bank für Internationalen Zahlungsausgleich) in Basel diese 1,5 Billiarden $ und machte in einem Federstrich daraus 600 Billionen $. Die tatsächliche Brutto-Summe lag damals jedoch bei 1,5 Billiarden $. Meinen Quellen zufolge dürfte die tatsächliche Zahl heute vielleicht bei 2 Billiarden $ anzusiedeln sein.

Bei einem großen Teil der ausstehenden Derivate handelt es sich um OTC-Derivate (over-the-counter / außerbörslich), die sich in außerbilanziellen Zweckgesellschaften verstecken.

HEBELPOSITIONEN LÖSEN SICH IN LUFT AUF

Die 30 Mrd. $ in Derivaten, die sich bei Archegos über ein Wochenende hinweg in Luft auflösten, sind nur die Spitze des Eisbergs. Der Hedgefonds Archegos verlor alles, und die normalen Finanzhebel-Großakteure – Goldman Sachs, Morgan Stanley, Credit Suisse, Nomura etc. – verloren dabei mindestens 30 Mrd. $.

Diese Investmentbanken lassen sich auf Kasinowetten ein, die zu verlieren sie sich nicht leisten können. Ihre Aufsichtsräte und Top-Vorstände erkennen oder verstehen dabei nicht, dass diese Trader, mit Unterstützung der leicht manipulierbaren Risikomanager, tagtäglich die Bank zum Wetteinsatz machen.

Die meisten dieser irrwitzig hohen Wetten finden in den Derivatemärkten statt. Das Management versteht die Funktionsweise dieser Märkte und den Umfang der Risiken nicht; die zuständigen Account Manager und Trader können tagtäglich mit Milliardenbeträgen zocken, ohne dass sie dabei wirklich etwas zu verlieren hätten. Ihre Gewinnmöglichkeiten sind hingegen enorm, falls nichts schief geht.

DEUTSCHE-BANK-DERIVATE: DAS 600-FACHE DES EIGENKAPITALS

Doch wir stehen jetzt am Beginn einer Phase, in der Dinge schief laufen werden. Die Finanzhebel sind zu hoch und die Wetten, im Verhältnis zum Eigenkapital, vollkommen überdimensioniert.

Nehmen wir als Beispiel nur die berüchtigte Deutsche Bank (DB) mit ihren offenen Derivaten im Umfang von 37 Billionen € – und einem Eigenkapital von insgesamt 62 Milliarden €. Die Derivateposition der Bank liegt also beim 600-fachen des Eigenkapitals.

Anders betrachtet, kann man sagen: Das Eigenkapital der Bank deckt 0,17 % der ausstehenden Derivate ab. Verluste von 0,20 % im Bereich Derivate würden das Grundkapital und damit die Bank selbst auslöschen!

Die Risikomanager der DB würden einwenden, dass die Netto-Derivate-Position nur bei einem Bruchteil jener 37 Billionen € liegen würde – bei ca. 20 Milliarden €. Das ist natürlich Unsinn, wie wir am Beispiel Archegos sehen konnten, wobei einige Banken über‘s Wochenende 30 Mrd. $ verloren.

Derivate können nur dann aufgerechnet (netting) werden, wenn völlig klar ist, dass die Gegenparteien auch zahlen. Im Fall einer ausgewachsenen systemischen Krise werden diese Gegenparteien aber verschwinden und das Brutto-Exposure wird brutto bleiben.

Die Netting-Praxis hält also einer genauen Prüfung nicht Stand. Doch das ist typisch für das heutige Kasino-Bankenwesen, wo Einleger, Anteilseigner und Staaten die gesamten Abwärtsrisiken schultern und das Management das Aufwärtspotential abschöpft.

Schauen wir uns jetzt die globale Risikolage im Finanzsystem an:

Mit jenen 2,3 Billiarden $ wird die Welt konfrontiert sein wird, wenn diese Zeitbombe explodiert.

Das ist die Gesamtsumme, die sich aus globaler Verschuldung, Derivaten und ungedeckten Verbindlichkeiten zusammensetzt. Wenn alle Dominosteine zu fallen beginnen und niemand seinen Verpflichtungen mehr nachkommen kann, dann fällt dem Staat die Finanzierung dieser Beträge zu.

Ja, der Staat wird dieses Geld drucken und noch viel mehr, weil sich die Defizite aufgrund einbrechender Währungen exponentiell auftürmen werden.

Allerdings werden auch die MMT-Clowns (Modern Monetary Theory) erkennen müssen, dass geschöpftes Geld zu Recht NULL Wert hat.

Würden diese Clowns sich mit Geschichte beschäftigen, könnten sie lernen, dass MMT noch nie funktioniert hat. Einfach mal nachschauen, was im Römischen Reich zwischen 180 und 280 n. Chr. passierte oder in Frankreich im frühen 18. Jh. oder in der Weimarer Republik, Simbabwe, Argentinien und Venezuela im 19. Jh. und 20 Jh.

Wenn das Fiat-Geld stirbt, wie viel Gold wird dann benötigt, um den Schaden zu reparieren?

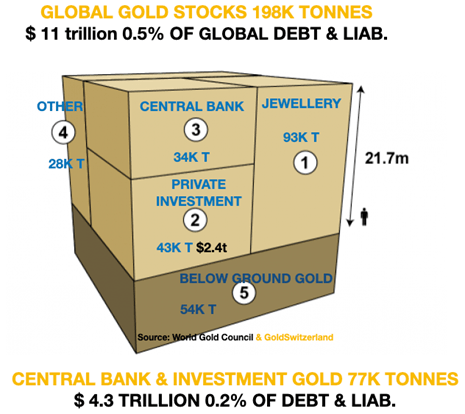

Der unten abgebildete Würfel stellt das gesamte jemals produzierte Gold dar; es sind 198.000 Tonnen mit einem aktuellen Wert von 11 Billionen $.

Im Würfel sind auch die Gesamtmengen an Zentralbanken- und Anlagegold gekennzeichnet. Sie belaufen sich auf 77.000 Tonnen oder 4,3 Billionen $. Das sind wiederum 0,2 % der Gesamtsumme aus Verschuldung & Verbindlichkeiten von 2,3 Billiarden $, die in der Zeitbombe dargestellt wurden.

Der Goldwert von 4,3 Billionen $ wurde auf Grundlage eines Goldpreises von 1.750 $ pro Unze berechnet. Jene winzigen 0,2 % anteilig an der Gesamtmenge an Schulden&Verbindlichkeiten sind einfach zu gering, um diesen globalen Schuldenberg stützen zu können. Eine 20 %ige Golddeckung der Gesamtverbindlichkeiten wäre absolutes Minimum.

Das entspräche dem 100-fachen der aktuellen 0,2 % – oder aber einem Goldpreis von 175.000 $.

Ich prognostiziere derartige Stände nicht und sage auch nicht, dass sie wahrscheinlich sind. Ich mache nur Folgendes: Ich betrachtet die Gesamtrisiken, denen die Welt ausgesetzt ist, und setzte sie mit dem einzigen Geld in Verbindung, das überleben wird.

Auch ist es zwecklos, den Goldpreis in Dollar zu messen, denn wenn dieses Szenario eintritt, wird der Dollar wertlos sein; und ein in wertlosen Dollars bemessener Goldpreis wird ins Unendliche gehen.

VERMÖGENSSICHERUNG IM FOKUS

Anstatt sich auf einen bestimmten Goldpreis gemessen in Dollar zu fokussieren, sollte sich der Anleger eher Gedanken machen um Vermögenssicherung mittels echter Vermögenswerte, die außerhalb eines bankrotten Finanzsystems gehalten werden.

Ganz gleich, welche Preise Gold und Silber erreichen, die Geschichte zeigt überdeutlich, dass sie die ultimative Form der Vermögenssicherung sind.

Auch diesmal wird es nicht anders sein. In der kommenden Krise werden deshalb Edelmetalle die beste Versicherung sein, die man zum Schutz vor beispiellosen globalen Risiken halten kann.

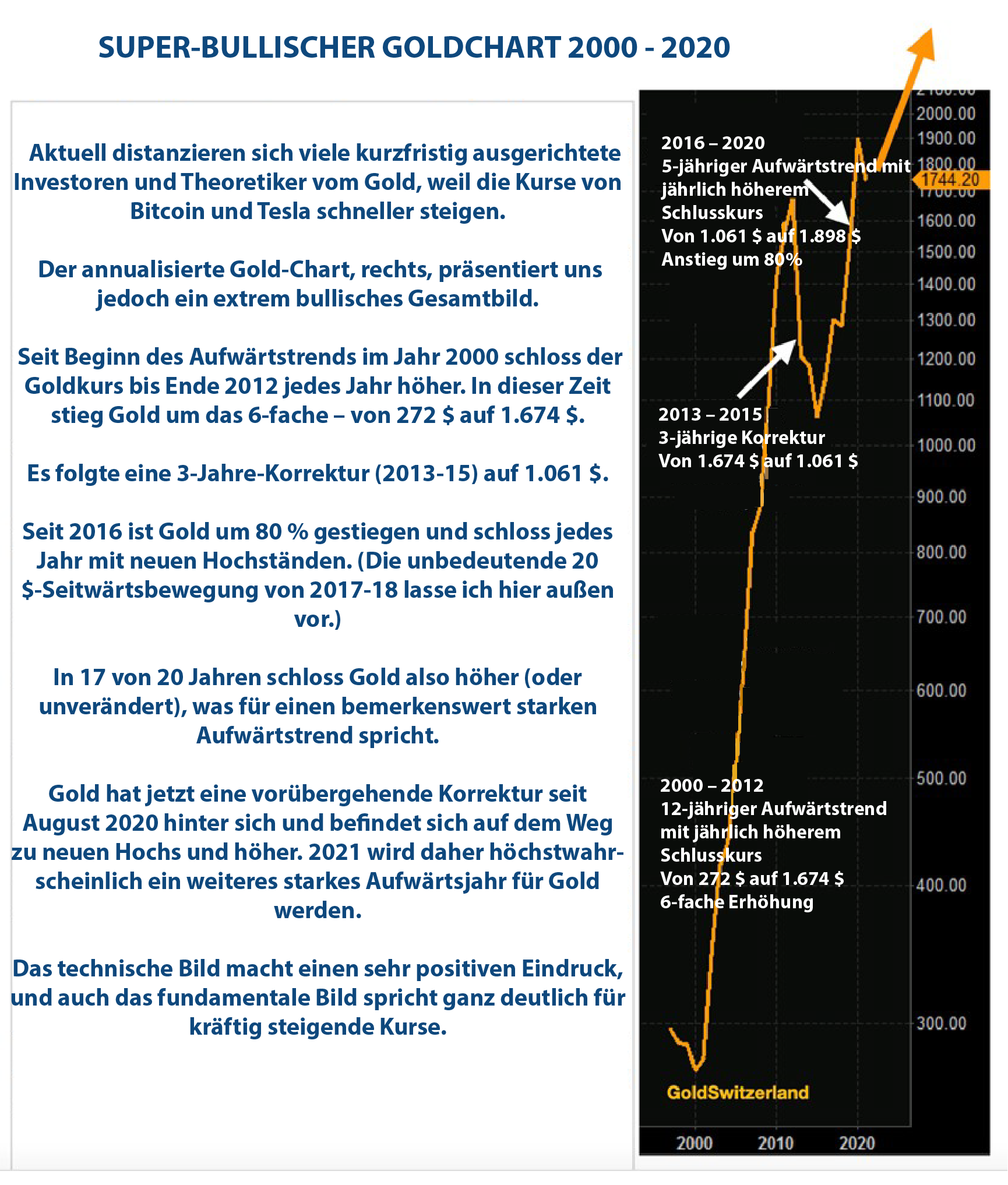

Der Anstieg der Goldkurse seit 2000 spiegelt in keinster Weise die massive Geldschöpfung wider, die es in diesem Jahrhundert schon gegeben hat.

Gold steht weiterhin, wie das Diagramm unten zeigt, am Beginn eines sehr starken Aufwärtstrends, der zeitlich und kurstechnisch noch einen weiten Weg vor sich hat.

Investoren haben die folgende Wahl:

Entweder bleiben sie beim kommenden Crash der Bubble-Assets (wie Aktien, Immobilien und Anleihen) bis ganz unten im Boot – mit effektiven Verlusten (in Gold gemessen) von wahrscheinlich 75-95 %.

Oder sie schützen ihr Vermögen in Form von physischen Edelmetallen, die außerhalb des kaputten Finanzsystems verwahrt werden.

Wie immer gibt uns die Geschichte die Antwort, in welche Richtung es gehen müsste.

Originalquelle: Goldswitzerland

Die vollständige oder teilweise Vervielfältigung ist gestattet, sofern sie alle Text-Hyperlinks und einen Link zur ursprünglichen Quelle enthält.

Die in diesem Artikel bereitgestellten Informationen dienen rein informativen Zwecken und stellen keine Anlageberatung und keine Kauf- oder Verkaufsempfehlung dar.